الملخّص القرآن معجز من كل الوجوه ومن هذه الوجوه الإعجاز التشريعي، فالقرآن جاء بتشريعات لإصلاح الفرد والمجتمع، ودفع المفاسد عنهم، ومن هذه التشريعات تحريم الربا.[1] إن القرآن الكريم قد حرّم الرّبا ومنع النّاس من التّعامل به، لما فيه من الظّلم وأكل أموال النّاس بالباطل، وهذا ما كان يدركه المسلمون في صدر الإسلام، وأمّا اليوم فإنّ العلماء والخبراء الاقتصاديّين يدركون أضرار الرّبا ومفاسده تبعاً لتطوّر العمليات الاقتصاديّة ومنها: سوء توزيع الثّروة، وهدر الموارد الاقتصادية، وضعف التّنمية الاقتصاديّة والاستثمار، والتّضخم، البطالة وغيرها، كلّ هذا يدلّ على أنّ هذا التّشريع معجز، وأنّه من عند الله ولا يستطيع البشر أن يأتوا بمثله. المقدمة: حديث القرآن عن الرّبا مخيف، وتضمن الوعيد والتهديد الشّديدين للّذين يتعاملون به في كلّ زمان، حتّى وصل التّرهيب منه إلى أنّ الله عز وجل يحارب الذين لا يتركون الرّبا، فقال تعالى: (( يا أيها الذين آمنوا اتقوا الله وذروا ما بقي من الربا إن كنتم مؤمنين فإن لم تفعلوا فأذنوا بحرب من الله ورسوله وإن تبتم فلكم رؤوس أموالكم لا تظلمون ولا تُظلمون ))[2] وبيّن القرآن أسباب تحريم الربا، ويمكن إيجازها فيما يلي: 1- الربا ظلم: تبيّن الآيات الكريمة أنّ حقّ الإنسان أن يأخذ رأس ماله دون زيادة، فالزيادة على النقود مقابل الأجل حرام، وكان هذا التحريم حتى لا يظلم المُربي ولا يُظلم، أي يَظلم الآخرين بالزيادة على رأس ماله مقابل الأجل، وأن لا يُظلم هو إذا زاد الآخرون عليه، ودليل هذا قوله تعالى: (( لا تظلمون ولا تُظلمون ))[3]. قال ابن عباس رضي الله عنهما وقتادة: لا تَظلمون ولا تُظلمون أي لا تزيدون فتأخذون باطلاً لا يَحلّ لكم، ولا تنقصون من أموالكم.[4] 2- الرّبا أكلٌ لأموال النّاس بالباطل: إن الله حرّم الرّبا على اليهود فأخذوه بأنواع الحيل، وأكلوا أموال النّاس بالباطل ودون وجهة حق، بسبب الرّبا وغيره.[5] ودليل ذلك قوله تعالى: (( وأخذهم الربا وقد نُهوا عنه وأكلهم أموال الناس بالباطل وأعتدنا للكافرين منهم عذاباً أليماً )) [6]. ومن صور أكل أموال النّاس بالباطل ما كان عليه الجاهليّون قبل الإسلام، فعندما كان يحلّ الأجل يزيد في المال إذا لم يستطع القضاء، وهذا حتّى يصير القليل كثيراً مُضاعفاً.[7] وهذا معنى قوله تعالى: (( يا أيها الذين آمنوا لا تأكلوا الربا أضعافاً مضاعفة واتقوا الله لعلكم تفلحون )) [8] فالمرابون يحصلون على ثمرة جهود الناس حتى تزيد أموالهم، فهم يعطون أموالهم حتى يعطوا أكثر منها، ولكن الله عز وجل لا يُضاعفها ولا يُؤجر عليها.[9] وبهذا المعنى يقول الله عز وجل: (( وما آتيتم من ربا ليربُوَا في أموال الناس فلا يربوا عند الله وما آتيتم من زكاة تريدون وجه الله فأولئك هم المضعفون))[10]. وبيّن القرآن نتائج الرّبا وعقوبته في الدّنيا والآخرة، ومنها أنّ الرّبا لا يزيد عند الله لا في كمّيّته ولا في بركته، بل ينقصه الله تعالى، ودليل ذلك قوله تعالى: (( يمحق الله الربا ويربي الصدقات والله لا يحبّ كل كفّار أثيم )) [11]. يقول ابن عباس: يمحق الله الرّبا أي يُنقصه.[12] وبيّن القرآن عقوبه الّذين يأكلون الرّبا، وهي أنّ الله لا يحبّهم بل يكرههم، ووصفهم بالكفر والإثم، وهم الّذين يستحلّون أكل الرّبا وإطعامه.[13] وبين القرآن حالهم يوم القيامة حيث يقومون من قبورهم كالمجانين والمصروعين ويعذّبون في النار لعدم انتهائهم عن التعامل بالربا، حيث يقول الحقّ جلّ في عُلاه: (( الذين يأكلون الربا لا يقومون إلا كما يقوم الذي يتخبّطه الشيطان من المسّ ذلك بأنهم قالوا إنّما البيع مثل الربا وأحلّ الله البيع وحرّم الربا فمن جاءه موعظة من ربه فانتهى فله ما سلف وأمره إلى الله ومن عاد فأولئك أصحاب النار هم فيها خالدون )) [14] هذا هو حديث القرآن عن الرّبا، حديث عن أسبابه ونتائجه وعقوبته، والمسلمون في عصر الرّسالة انتهوا عن التّعامل به لأنّ الله حرّمه، إيماناً منهم وتصديقاً بما جاء به العليم الخبير، وكان يعرفون من أسباب تحريمه بأنّه ظلم وأكل لأموال النّاس بالباطل وأنّ الله يمحقه، ولم يكونوا يُدركون الحكم والأسرار لهذا التّشريع العظيم، وكيف يصل الرّبا إلى هذا الظّلم والمحق، وما هي آثاره الاجتماعية والاقتصاديّة على الفرد والمجتمع، لأن ثقافتهم وفكرهم الاقتصادي لا يؤهّلهم لمعرفة مفاسد الرّبا وآثاره على الاقتصاد كما هو الحال اليوم. إن آثار الرّبا وأضراره ومفاسده – التي اكتشفها النّاس اليوم نتيجة تطوّر العمليات الاقتصادية وتعقّدها – تؤكّد أن تشريع الله في الربا معجز ولا يستطيع أحدٌ أن يأتي بمثله، مما يدلّ دلالة قاطعة على أنّ هذا التشريع من عند الله العليم الخبير، وليس من عند محمد r ولا صحابته، لعدم مقدرتهم على معرفة وإدراك كثير من حكم وأسرار هذه التشريع، وهذا وجه من وجوه إعجاز القرآن الكريم وهو الإعجاز التشريعي في باب الربا. وبناءً على ما سبق فإنّ الغاية من هذا البحث هي بيان الآثار الاقتصاديّة للرّبا، وجمع الشّواهد والبراهين عليها من واقعنا المعاصر، ممّا يؤكّد أنّ التّعامل بالرّبا فيه مفاسد كثيرة، وأنّ منع التّعامل به فيه مصالح كثيرة للفرد والمجتمع، وهذا يثبت ويبيّن حقيقة الإعجاز الّذي جاء به القرآن في هذا الجانب من التشريع. وسأتناول هذا الموضوع في المباحث التالية: المبحث الأول: سوء توزيع الثروة المبحث الثاني: هدر الموارد الاقتصادية المبحث الثالث: ضعف التنمية الاقتصادية والاستثمار المبحث الرابع: التّضخّم المبحث الخامس: البطالة ثم الخاتمة وأهم نتائج البحث. المبحث الأول: سوء توزيع الثروة

|

صورة لعالم الاقتصاد الألماني المعروف شاخت مدير بنك الرايخ الألماني سابقا |

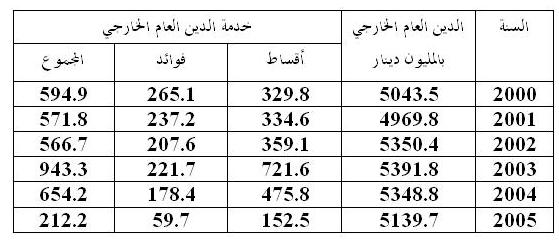

تتركز عملية الإقراض بفائدة [15] ( الإقراض الرّبويّ ) على الأشخاص القادرين على تقديم ضمانات تسديد القروض وفوائدها، وهو ما يؤدّي إلى تركّز ثروة البلاد في أيدي عددٍ قليل من الأشخاص [16] وتأييداً لهذا المعنى يقول الدكتور شاخت الألماني(Hjalmar Schacht) الجنسيّة والمدير السّابق لبنك الرّايخ الألماني(Reichsbank): "إنّه بعمليّة غير متناهية يتّضح أن جميع مال الأرض صائر إلى عددٍ قليل جداً من المرابين، ذلك لأنّ المرابي يربح دائماً في كل عمليّة، بينما المدين معرّض للرّبح والخسارة، ومن ثمّ فإنّ المال كلّه في النّهاية لابدّ بالحساب الرّياضيّ أن يصير إلى الّذي يربح دائماً" [17]. ومن مظاهر سوء توزيع الثّروة تسخير العمل لحساب رأس المال، حيث يقوم الإنتاج على عنصرين: العمل والمال، والعمل هو الأساس الأوّل، لأنّه هو الّذي يوجد المال في الأصل، وموجب ذلك أن يتحمّل كل من العنصرين نصيبه من الرّبح والخسارة، فإذا أشركنا صاحب المال في الربح، وجب أن يشترك في الخسارة النّازلة، غير أن الفائدة تهدم هذا البنيان الطّبيعيّ، وتسخّر العمل لحساب رأس المال، لأن المنتج وهو المدين دائماً، يضمن للمرابي رأس ماله، ونصيبه من الربح، دون أن يشارك هذا الأخير في الخسارة النّازلة.[18] وبناءً على ما سبق فإنّ الّذين يتركّز عندهم المال فئتان: الفئة الأولى: المرابون الّذين يقرضون المال ويربحون دائماً. الفئة الثانية: الأشخاص الأغنياء المقترضون القادرون على تقديم ضمانات تسديد قروضهم. وهذا يؤدي إلى تداول المال بين المرابين والأغنياء القادرين على تقديم ضمانات مما يجعل المال متداولاً بين هؤلاء وهو مخالف لمنهج الإسلام. إن منهج الإسلام يقوم على توزيع المال بين الناس، وتداوله وحركته بينهم، ولذلك جعل علّة توزيع الفيء – كأحد مصادر المال في الإسلام – على المستحقّين منع تركيز المال في أيدي الأغنياء فقط، بل يتداول بين الناس، لقوله تعالى: (( ما أفاء الله على رسوله من أهل القرى فلله وللرسول ولذي القربى واليتامى والمساكين وابن السبيل كي لا يكون دولةً بين الأغنياء منكم وما آتاكم الرسول فخذوه وما نهاكم عنه فانتهوا واتّقوا الله إنّ الله شديد العقاب))[19]. إن الطريقة الإسلامية يهمّها أن يكون الأشخاص القائمين على المشاريع من أهل الأمانة والخبرة والالتزام، وهذا يؤدي إلى تحقيق العدالة الاجتماعية في توزيع الثّروة والدخل بين الناس.[20] إن ربّ المال – في نظام المشاركة الإسلامي – لا يطلب ضمانات، لأنّه هو الضّامن للمال، بحيث يتحمّل خسرانه إذا وقع مقابل تحمّل العامل ضياع عمله.[21] وهذه المقارنة منطقيّة تقبلها العقول السليمة، فلو قسمنا الناس إلى فئتين: فئة تقرض بفائدة وفئة تقترض بفائدة، أمّا التي تقرض فتربح دائماً، وأمّا الّتي تقترض فهي معرّضة للربح والخسارة، فإذا تم تداول كمية من المال بين هاتين الفئتين، فإن هذه الكمية صائرة إلى الذين يربحون دائماً، لأنهم يسترجعون رأس المال مضافاً إليه الفائدة، أما الفئة الأخرى فهي معرّضة للخسارة وأغلب الظّنّ أنّها ستحصل ولو لمرّة واحدة، فيتمّ تسخير جهدهم وعملهم لخدمة رأس مال الفئة الأولى. ويمكن توضيح ذلك في الشكل التالي: المقرضون ( ثلاثة أشخاص ) المقترضون ( ثلاثة أشخاص ) أ رأس المال + الفائدة د يربح أو يخسر ب رأس المال + الفائدة هـ يربح أو يخسر ج رأس المال + الفائدة و يربح أو يخسر احتمال الربح 100% احتمال الخسارة50% احتمال الخسارة 0% احتمال الخسارة 50% المقرضون المقترضون 1-لا يشاركون في الخسارة 1-يربح أو يخسر 2-يسترجع رأس ماله مضافاً إليه الفائدة 2-تم تسخير عمل هؤلاء وجهودهم لخدمة رأس مال المقترض فالمعقول بعد هذا البيان، وبعد هذه الافتراضات أنه إذا كانت كميّة المال محدودة، فإنّها صائرة إلى الّذي يربح دائماً، لأنّه ضمن أن يعود له رأس ماله مُضافاً إليه الفائدة، ولا يتحمّل خسارة، أمّا المقترضون فإنّهم يخضعون لاحتمالات الرّبح والخسارة مما يُبعد احتمال تركّز المال عندهم، بل يرتكز المال عن المقترضين. وبناءً على ما سبق لا يمكن لنظام الفائدة أن يُعالج مشكلة الفقر أو يصلح الدول الفقيرة، فالنّزيف مستمر من الفقراء إلى أصحاب المال، وأصحاب المال تزيد أموالهم زيادة مستمرّة، فالأغنياء يزدادون غنىً والفقراء يزدادون فقراً، ومديونيّة الدّول الفقيرة في ازدياد وفوائد هذه الدّيون في ازدياد أيضاً، وأضرب مثالاً على هذا مديونيّة بلدي الأردن وفوائدها في الجدول التالي: جدول رقم (1) يبيّن مديونيّة الأردن وفوائدها [22] نلاحظ من البيانات التي تتعلق بخدمة الدين العام الخارجي أنه بالرغم من دفع الأقساط والفوائد إلا أن رصيد الدين العام يزيد وتبقى الدولة مدينة، وتخضع لإملاءات الدول الغنيّة المقرضة، وهو نوع جديد من أنواع الاستعمار والاستعباد الفكري والاقتصادي والاجتماعي ولكن في ثوب جديد. إنّه الظّلم وأكل أموال الناس بالباطل الذي نصّ عليه القرآن الكريم، وهذا وجه من وجوه إعجاز هذا التشريع الخالد الذي جاء به القرآن الكريم. المبحث الثاني: هدر الموارد الاقتصادية ينتج هذا عند الإقراض بفائدة لأموال لا يتم توجيهها إلى أنشطة ومشاريع ذات جدوى ومنفعة حقيقية لحياة الناس.[23] فيتمّ توجيه الاقتصاد وجهةً منحرفة من مشروعات صناعيّة وتجاريّة إلى نوادٍ للقمار والعهر والفساد بما يعود بالضّرر على المجتمع، وكذلك تشجيع الناس على المغامرة والإسراف، بتسهيل وضع المال في أيدي المغامرين والجهلة والمسرفين.[24] فيؤدي هذا إلى هدر الموارد الاقتصادية. إن هدر الموارد الاقتصادية ينتفي في الطريقة الإسلامية التي ينبغي أن توظّف الأموال في مشاريع ذات منفعة حقيقيّة لحياة الناس وللدورة الاقتصادية في البلاد. فالأموال في النظام الإسلامي لا تمنح كقرض لا يُعلم إلى أين يتّجه ؟ إلى سلع استهلاكيّة أو متع ترفيهيّة أو أدوات كماليّة.[25] إن أموال البنوك الإسلامية مثلاً إذا شاركت في عملية استيراد فهي أموال حقيقةٌ وليس ائتماناً مخلوقاً ولا إضافة لكمّيّة النقود المتداولة... وهي تنْزل إلى السوق سلعاً مطلوبة، فإذا بيعت استردّ البنك الإسلامي أموالاً أكثر مما دفع.[26] ودليل ذلك ما نشاهده اليوم عند كثير من الناس الذين يقترضون بالفائدة من أجل أدوات منزلية كمالية كالثلاجات والغسالات والتلفزيونات والفضائيات، أو سلع استهلاكية كالطعام والشراب ونحوه وخلويات وسيارات وحواسيب للترف والترفيه، وإنني أرى أن الناس ينفقون ملايين الدنانير الأردنية مثلاً على كلام في الخلويات لا ينفع، بل كثير منه يضر، وهكذا في كثير من السلع. إن التمويل الربوي يؤدي إلى سهولة المداينات دون أي ارتباط بالنشاط الاقتصادي الفعلي، وهذا بدوره يؤدي إلى نتيجتين هما: أولا: تفاقم الإنفاق الاستهلاكي، لأن نسبة كبيرة من القروض الفردية ستوجّه إلى الحاجات الآنية على حساب الاحتياجات المستقبلية، وهذا يعني اختلال أنماط الإنفاق في المجتمع، مما يجعل الأفراد أكثر اعتماداً على الديون لتسيير حياتهم اليومية، وكلما كانت آليات الإقراض النقدي أكثر تيسيراً كلما ازداد اعتماد الأفراد عليها، ويصبح الأمر مثل كرة الثلج لا تزداد مع التدحرج إلا ضخامة.[27] ومثل ذلك فيما إذا اشترى شخص ثلاجة لأجل بمئة وخمسين ديناراً، فمنفعة الثلاجة يقابلها الزيادة في الثمن للأجل، وهذا نشاطٌ اقتصادي فعلي وهو البيع لأجل. أما إذا اقترض شخصٌ مئة دينار على أن يردها مئة وخمسين ديناراً، فمنفعة المئة دينار يقابلها الزيادة على النقد بسبب الأجل، وهذه المنفعة قد لا يقابلها ما ينتفع به المدين، فقد يسدد ديناً، أو ينفق على أهله، أو يتوسّع في الاستهلاك كشراء المأكولات والمشروبات ونحوها وهذا هو القرض لأجل. ودليل ذلك أن التداول النافع للسلع من المصالح الكليّة، وهو الذي يجعل السلعة متاحة لأكثر الناس انتفاعاً بها، ويؤدي إلى تحريك السوق.[28] وبالنظر في المثال السابق يمكننا التفريق بين الربح والربا بما يلي: 1- الزيادة في البيع والتجارة هي مقابل إيجاد السلعة، أما الزيادة في الربا فهي أجرة على مجرد التأجيل. 2- الزيادة في البيع والتجارة هي زيادة في معاوضة صحيحة بين شيئين مختلفي الأغراض والمنافع، فتكون الزيادة في مقابل منفعة مقصودة ومطلوبة في البدل المقابل. أما الدين فلا معاوضة فيه على الحقيقة، لأن بدليه من جنس واحد، ولأنه واجب الرد بمثله من جنسه بلا زيادة ولا نقصان، فكانت الزيادة فيه بغير عوض يقابلها.[29] 3- إن الشيء المبيع يؤخذ ربحه مرة واحدة، ومع ذلك فالغالب أن يستمر نفعه مدداً تطول أو تقصر، على العكس من الربا فالدين يستهلك مرة واحدة في حين يستمر الربا في سلسلة لا تنقطع.[30] 4- البيع والتجارة تتضمن مخاطرة من وجهين: أولهما: مخاطرة انخفاض السعر، أو كساد السلعة وبوارها حينما يريد بيعها. ثانيهما: مخاطرة الهلاك والتلف، فترة بقائها في حوزته. ورأس مال الربا لا مخاطرة فيه، بل هو دين مضمون في الذمة، واجب الرد بمثله، فلا يتعرض لأية مخاطرة.[31] فالإسلام يُعطي لكل نوعٍ من أنواع رأس المال لوناً مناسباً من المكافأة ( الربح ): يعطي رأس المال البشري ( العمل ) أجراً ثابتاً أو مشاركة ( شركة أعمال مثلاً )، ويعطي رأس المال المثلي ( الإقراضي ) ربحاً بالمشاركة دون الأجر الثابت، ويعطي رأس المال القيمي ( الإيجاري ) أجراً دون مشاركة، مثل أجر أدوات الإنتاج كالمحراث والآلات الزراعية ونحوها. كل ذلك بما يحفظ العدالة ويدفع إلى الإحسان.[32] المبحث الثالث: ضعف التنمية الاقتصادية والاستثمار [33] من مقاصد النظم المالية الإسلامية والمؤسسات المصرفية الإسلامية المساهمة في التنمية وتحقيقها، وتمويل المشروعات الإنتاجية بنظام المشاركة وفقاً لقاعدة الغنم بالغرم. فالصيغ الإسلامية – كالمضاربة الإسلامية، والمشاركات، والاستصناع والسلم، والمرابحات وغيرها – تتميّز بأنها تتفاعل مع السّلع لتولّد مجموعة من الأنشطة الاقتصادية التي توظّف أكبر عدد من عوامل الإنتاج ومنها عنصر العمل، وتساعد في علاج مشكلة البطالة والفقر وتحقيق الأمن الاقتصادي.[34] ويرى علماء الاقتصاد أن النقود لا تلد نقوداً، بل لابد من تدويرها من حلبة النشاط الاقتصادي، ثم تنقلب إلى سلع وخدمات، وتتفاعل مع عوامل أخرى لتحقيق النمو والتطور.[35] إن الفائدة المباحة ( المشاركة مثلاً ) مشجّعة على الاستثمار أكثر من الفائدة المحرّمة الرّبا، لأنّ الاستثمار لا يعود خاضعاً إلى ضغوط آثار المقارنة بين معدّل الفائدة ومعدّل مردود الاستثمار. وفي ظلّ نظام المشاركة وعدم تحديد الفائدة مسبقاً، فإن العلاقة بين رجل الأعمال وأصحاب المال هي علاقة شكر وتضامن وتعاون بالنسبة للنتائج، لا علاقة أنانية واستئثار وصراع كما في نظام الفائدة الثابتة التي يزداد معدّلها كلّما زاد الطلب على المال، واحتاج رجل الأعمال إلى القيام باستثمارات.[36] أما الإقراض بنظام الفائدة فإنه يؤدي إلى تضييق دائرة التمويل، لأنه يعتمد على ضمانات لا يقدر عليها إلا الأغنياء. ورب المال في نظام الفائدة أقل اهتماماً بنجاح المشروع، ولا تهمّه الأمانة والخبرة والمقدرة في العمل، لأن أكثر ما يهمّه لأن يكون المقترض غنيّاً ومليئاً، وأن تكون فائدته ثابتة، ورأس ماله مضموناً.[37] وبناءًُ عليه فكلّما توسّع الناس في الضمانات فإنه يؤدي إلى تخفيض التمويل، وهذا يعني تقليل الاستثمار، والذي يأخذ فائدة مضمونة لا يهتم بنجاح المشاريع الاقتصادية، وهذا بدوره يؤدي إلى ضعف التنمية الاقتصادية. وإن تقلّص دور الضمانات في نظام المشاركة مثلاً يساعد على توسيع دائرة التمويل بحيث تشمل الفئات الأقل من العمال المهرة.[38] وتوسيع دائرة التمويل يؤدّي إلى زيادة الاستثمار وتشجيعه، بحيث يشمل العمال المهرة كالحدادين والنجارين وأصحاب المعامل الصغيرة على اختلاف حِرفهم. إن الإقراض بنظام الفائدة يقوم على تحديد سعر الفائدة مسبقاً، وهذا يؤدي إلى حجب بعض المشروعات التي يقل مردودها عن الفائدة الواجب دفعها، أو يساويها، أو لا يزيد عنها إلا قليلاً.[39] فتحديد سعر الفائدة مقدّماً – قبل أن يعلم أحدٌ قيمتها الحقيقية بالضبط – ظلم للمقترض أو المقرض، فإذا ازدادت نسبة صافي الربح الفعلي عن سعر الفائدة وقع على المقرض ظلم بحرمانه من هذه الزيادة، وإذا قلّت نسبة صافي الربح الفعلي عن سعر الفائدة وقع على المقترض ظلم بإلزامه بسداد الفائدة بالكامل رغم زيادتها على الربح المحقق فعلاً.[40] وهذا بيان للظلم الذي يقع على المقرض أو المقترض بسبب الإقراض بفائدة. هذا بالنسبة إلى تحديد سعر الفائدة مسبقاً، أما ارتفاع سعر الفائدة فإنه يؤدي إلى إعاقة التنمية الاقتصادية، لأن رجل الأعمال عندما يفكّر في توسيع مصنعه أو إنشاء مصنع جديد يرى أن سعر الفائدة سيلتهم ثمرة عمله فيحجم عن هذه المخاطرة، بل قد يؤثر الكثيرون السلامة والكسل فيودعون أموالهم في البنوك

|

صورة لعالم الاقتصاد البريطاني جون كنيز |

أو شهادات الادخار قانعين بما تدرّه عليهم من فوائد معرضين عن الخوض في مجال التنمية وإيجاد الرزق الحلال والعمل الطيب للناس.[41] ويؤكّد هذه المعاني الاقتصادي المشهور كينز (John Maynard Keynes) فيقول: إن معدل سعر الفائدة يعوق النمو الاقتصادي لأنه يعطل حركة الأموال نحو الاستثمار في حرية وانطلاق، فإن أمكن إزالة هذا العائق فإن رأس المال سيتحرّك وينمو بسرعة.[42] وبرهان ذلك أنه من المقرر محاسبيّاً احتساب الفائدة ضمن تكاليف الإنتاج، فتعتبر كأي نفقة من نفقات الإنتاج، مثل الإيجار والنور والمياه. وبناء على هذا تزيد النفقات كلما زادت الفائدة، وتقل كلما قلت، وبالتالي فإن الأرباح تقل كلما زادت الفائدة وتزيد كلما قلت الفائدة، فارتفاع سعر الفائدة يؤدي إلى انخفاض صافي الربح، وهذا بدوره يؤدي إلى انكماش حجم الاستثمار، وإلى توقّف التكوين الرّأسمالي، وإلى هبوط الدخل القومي، وانخفاض القوة الشرائية، والعكس صحيح، ومن هنا يتّضح أن من مصلحة الاقتصاد القومي القضاء نهائياً على الفائدة.[43] ومما يعيق التنمية الاقتصادية ويضعف الاستثمار ما تفرضه السياسة النقدية للبنوك المركزية على البنوك الأخرى الخاضعة لها ضرورة الاحتفاظ بنسبة معينة من إجمالي الودائع الخاصة بكل بنك في حساب خاص به لدى البنك المركزي فيما يُعرف بالاحتياطي القانوني بهدف حماية أموال المودعين من ناحية، وتحجيم دور البنوك في زيادة العرض النقدي، هذه السياسة النقدية – التي تلائم المصارف التي تعتمد على نظام الفائدة – تؤدي إلى تعطيل جزء من الأموال التي قدمها أصحابها لتلك المؤسسات بغرض استثمارها.[44] وهذه السياسة النقدية غير ملائمة للطريقة الإسلامية، فمثلاً نظام المضاربة لا يترتب عليه رد الأموال في أي وقت لارتباطها بمشروعات استثمارية موظّفة بها من ناحية، وارتباطها بمبدأ المشاركة في الربح والخسارة من ناحية أخرى. وقد أدّت هذه السياسة إلى تعطيل جزءٍ من أموال البنوك الإسلامية مما يؤثر سلباً على ربحية هذه الاستثمارات.[45] ويتلخّص لدينا مما سبق أن نظام الفائدة يعيق التنمية الاقتصادية للأسباب التالية: 1- التوسّع في الضمانات للقرض الربويّ توسّعاً لا يقدر عليه إلّا الأغنياء، وهذا يمنع عاملين مهرة في الاستثمار لعدم وجود ضمانات كافية. 2- اهتمام المقرضين باسترجاع رأس مالهم مضافاً إليه الفائدة أكثر من اهتمامهم بنجاح المشروع. 3- زيادة تكاليف الإنتاج مما يؤدي إلى انخفاض صافي الربح، وهذا بدوره لا يشجع على الاستثمار. 4- الاحتفاظ بالاحتياطي القانوني لكل بنك في البنوك المركزية يعطّل جزءاً من المال عن الاستثمار والإنتاج والمشاركة في التنمية. المبحث الرابع: التضخم: يدور مفهوم التضخم حول الزيادة في كمية النقود تؤدي إلى ارتفاع في الأسعار، فهو ظاهرة تتمثل في انخفاض القوة الشرائية للنقود المقترضة أو ارتفاع الأسعار.[46] ومن أسباب هذه الظاهرة زيادة كمية النقود.[47] وتأييداً لهذا يرى عالما الاقتصاد السويدي فيكسل والإنجليزي كينزان التضخم يحدث عندما تزداد كمية النقود، حيث يزيد الطلب الكلي على السلع والخدمات أكثر من العرض الكلي لهذه السلع والخدمات.[48] ويفسّر فيكسل ظاهرة ارتفاع الأسعار بالمقارنة ما بين سعر الفائدة النقدي الذي تمارسه البنوك عند الإقراض أي نفقة الاقتراض من البنوك مثلاً والعائد الذي يمكن أن يحققه رأس المال المستثمر ( أي سعر الفائدة الحقيقي ). وتوضيح ذلك: لنفرض أن سعر الفائدة = ر، فإن المديونية =ك ( 1+ر ) في نهاية الفترة، ولنفرض أن العائد = ز، فتصبح قيمة الناتج – ك ( 1+ز )، ك = كمية النقود، والتوازن النقدي يحصل عندما تكون ز=ر، ويتحقق ثبات الأسعار، ولو قامت البنوك التجارية بتخفيض سعر الفائدة النقدية بالمقارنة بسعر الفائدة الحقيقية، فإنه يؤدي إلى ارتفاع الأسعار، لأنه يؤدي إلى زيادة الاستثمار ومن ثم زيادة الطلب على عناصر الإنتاج، وارتفاع أسعارها، فتزداد نفقات الإنتاج وتزداد الأسعار، ويؤدي أيضاً إلى زيادة الإنفاق الاستهلاكي مما يؤدي إلى ارتفاع الأسعار، ولو قامت البنوك برفع سعر الفائدة فإنه يؤدي إلى ارتفاع في كلفة رؤوس الأموال مما يؤدي إلى رفع الأسعار.[49] ودليل آخر على أثر الفائدة في التضخم أن صاحب المال لا يرضى إذا استثمر ماله في صناعة أو زراعة أو شراء سلعة أن يبيع سلعته أو الشيء الذي أنتجه إلا بربح أكثر من نسبة الربا، لأنه يفكر أنه استثمر المال وبذل الجهد واستعدّ لتحمّل الخسارة، فلابد أن تكون نسبة الربح أكثر من نسبة الربا، وكلما ازدادت نسبة الربا غلت الأسعار أكثر منها بكثير، هذا إذا كانت المنتج أو التاجر صاحب مال، وأما إذا كان ممن يقترض بالربا فرفعه للأسعار أمرٌ بدهيّ، حيث سيضيف إلى نفقاته ما يدفعه من الربا.[50] ويمكن تعليل ما سبق، وتحليله تحليلاً اقتصادياً يبيّن أثر سعر الفائدة في التّضخّم بما يلي: من عيوب النظام النقدي المعاصر وجود خلل بين كميّة النقود وكمّية السلع والخدمات، مما يؤدي إلى ارتفاع الأسعار، وهذا بدوره يؤدي إلى ارتفاع سعر الفائدة كمحاولة من الحكومة لامتصاص النقود من السوق، مما يؤدي إلى ارتفاع تكاليف السلع والخدمات ثم ارتفاع الأسعار مرةً أخرى، وهكذا تدور الدورة من جديد وتسبب مضاعفاتها.[51] ويمكن توضيح ذلك في الشكل التالي: وبالتّأمّل في هذا الشكل تبيّن ما يلي: 1- إن كمية النقود كثيرة وكمية السلع والخدمات محدودة، ولذلك فإن الحكومات تطبع من الأوراق النقدية كميات كثيرة جداً، مما يؤدي إلى زيادة كمية النقود في البلد ويؤدي إلى الخلل. 2- هذا الخلل يؤدي إلى ارتفاع الأسعار، وهذا يدفع الدول إلى رفع سعر الفائدة، لإغراء أصحاب المال كي يدفعوها لهم، من أجل امتصاص النقود من السوق، وهذا بدوره يؤدي إلى ارتفاع تكاليف السلع والخدمات، ويؤدي إلى غلاء الأسعار، وهكذا تدور الدورة من جديد، وتبقى الأسعار في دوامة لا تستقر. وأما دور البنوك في إيجاد التضخم فيؤكده الاقتصاديون الغربيون فيقولون: "البنوك تخلق النقود"، وهذه حقيقة فعليّة في البنوك الرّبويّة التي تخلق نقوداً حسابية بأن تفتح للعميل اعتمادات يسحب منها دون أن يودع لدى البنك نقوداً وبذلك تسهم في إيجاد التضخم، لأننا نراها عندما تحاول الحكومة امتصاص الزائد من النقود في السوق برفع سعر الفائدة علي الودائع، تقوم هذه البنوك بإعادة الأموال للسوق بل وزيادتها بما تمنحه من اعتمادات.[52] وبناء على ما سبق فإن نظام الفائدة الربوية جعل التضخم ظاهرة عامة تخضع لها كافة الاقتصاديات الصناعية المتقدمة، فالأسعار في ارتفاع مستمر، وقيمة العملات الوطنية في تناقص مستمر، ونفقات المعيشة وأسعار التجزئة تتجه إلى أعلى دائماً.[53] ويتلخّص مما سبق أن من أسباب ارتفاع الأسعار ما يلي: 1- زيادة عرض النقود في السوق: إنني أرى أن نظام الإقراض بفائدة يؤدي إلى زيادة عرض النقود في السوق وهذا بدوره يؤدي إلى غلاء الأسعار. ولذلك سنّت السلطات النقدية في معظم الدول النامية رفع الفائدة كجزء من برنامج مكافحة التضخم، لتخفيض طلب المقترضين على القروض، فتحديد الإقراض عامل من عوامل مكافحة التضخم.[54] 2- سعر الفائدة: إن زيادة سعر الفائدة يؤدي إلى ارتفاع الأسعار، ومن العجيب أن خفض سعر الفائدة يؤدي أيضاً إلى ارتفاع الأسعار من وجه، فالأسعار في ازدياد مادام هنالك فائدة، ولا تستقر الأسعار إلا بانعدام الفائدة. المبحث الخامس: البطالة أكبر مشكلتين يواجههما الاقتصاد الرأسمالي: البطالة والتضخم، وتزيد معدلات البطالة مع ارتفاع التضخم، فارتفاع الأسعار دون زيادة متناسبة في الأجور سوف تؤدي إلى الإقلال من الطلب على السلع، وبالتالي إلى انخفاض حجم الاستثمار والإنتاج ومن ثم زيادة معدلات البطالة.[55] لقد ساعدت الفائدة على وجود طبقة من البطالة المقنعة تمثل في هؤلاء المدخرين الذين يقعدون عن العمل اكتفاءً بما توفره لهم الفائدة من دخل ثابت مما يحرم كثيراً من المشاريع من عمل هؤلاء المدّخرين، وكذلك فإن أصحاب الأموال يفضّلون إقراض أموالهم بالربا على استثمارها في إقامة مشاريع صناعية أو زراعية أو تجارية، ولهذا يقلل فرص العمل، فتنتشر البطالة في المجتمعات التي يسود فيها التعامل الربوي.[56] ويؤدي هذه الفكرة الاقتصادي المشهور كينْز فيقول: ( إن العمالة الكاملة هي الواجب الأول للدولة ولا تتحقق إلا إذا أنزل سعر الفائدة إلى الصفر أو ما يقرب من ذلك، والعمالة الكاملة هي أن يجد كل راغب في العمل فرصته ).[57] فيرى الاقتصادي كينْز أن علاج مشكلة البط

عدنان أحمادون

بسم الله الرحمن الرحيم وصلى الله على سيدنا محمد وعلى آله وصحبه وإخوانه وحزبه تعليقي على هذا الموضوع عبارة عن سرد لتجربة شخصية مع وكالة بنكية ً الشركة العامة المغربية للأبناك ً . اضطرتني ظروف خاصة جدا أن أقترض من هذا البنك . فكان أول إجراء هو توقيعي على ملف القرض المكتوب بالفرنسية دون أن تتاح لي فرصة الإطلاح على بنوده ودون شرح وتوضيح من الموظف المكلف بالقروض ، وهذه سياسة عامة ، لأن الشرح والتوضيح حتما سيؤدي بالعديد من الزبناء إلى العدول عن فكرة الإقتراض والبحث عن حلول غير الإقتراض من البنك . الإجراء الثاني الذي اتخذه البنك هو حجز ملكية محلي التجاري ولم يكتفي بذلك بل قام بحجز السجل التجاري للمحل ، وسأوضح لماذا . بعد حوالي أربع سنوات ـ وهي نصف المدة المتفق عليها لتسديد كامل الدين ـ من أدائي للأقساط الشهرية وما يصاحبها من اقتطاعات ورسوم قررت أن أدفع ما بقي من المبلغ الأصلي ، هنا بدأت العراقيل من تماطل وتسويف واعتذار، ولا أنكر أنني كنت أتعامل بسذاجة إن لم أقل بغباء بسبب حسن ظني الذي لم يكن في محله . في مرتين حاولت أن أتصل مباشرة بالمسؤول الإقليمي الذي لم يكن له وقت لينفقه على زبون مثلي واكتفى بطمأنتي عبر الهاتف . بعد فوات الأوان اكتشفت أن الوسيلة الوحيدة لحل المشكل هو التهديد بالإعتصام داخل الوكالة ، هذه الخطة أتت أكلها فأديت ما بذمتي بعد خسارة . بعد شهرين يتم اقتطاع حوالي أربعمائة درهم من حسابي قيل إنه التأمين على الدين الذي سددته قبل شهرين . المشكلة لم تنتهي بعد لأن البنك يطلب ثلاثة آلاف درهم وزيادة مقابل رفع الحجز عن السجل التجاري للمحل وعن الملكية التي لاتزال محجوزة عند البنك . هذا باختصار سرد لتجربة مريرة ، ومن خلالها أنصح ب : 1 ـ عدم الإقتراض من البنوك إلا عند الضرورة القصوى . 2 ـ الإطلاع على ملف الإقتراض والتدقيق في بنوده قبل التوقيع عليه مع استشارة أهل الإختصاص . 3 ـ البحث عن البديل عبر ما يعرف عند الناس ب ً دارت ً أو الجمعية . عدنان أحمادون ـ تطوان